欢迎访问新医改评论 XYGPL.COM 您是第 3434625 位访问者

虽然与化药相比,生物药的仿制成本要高很多,但生物药的高收益还是吸引了越来越多的竞争者进入生物类似药的研发和生产。不过,随着生物类似药的陆续上市,并没有出现类似化药那样的药价断崖式下降,在美国市场,部分生物药还维持了高价很多年。但生物药常年维持高价对支付方和患者都形成了明显的负担,支付方试图通过不同举措来推动药价持续下降。

在欧洲国家,生物类似药受到政策的推动,比美国市场获得了长足的进步。除了欧洲药品管理局(European Medicines Agency,EMA)在2004年设定了法律监管框架之外,欧洲国家基本遵循四个原则:给予生物类似药快速准入、给予激励、对市场不同主体利益进行平衡以及维护患者的利益。

当生物药专利过期后,给予生物类似药快速准入,以为患者提供更多低成本的选择。

给予处方开具者激励,特别是节约的费用返还,同时对处方开具配额进行更精细化管理,但具体是否使用生物类似药,欧洲的医生有自由选择权,更多是对病人的疗效负责。

在设置支付方采购政策时,兼顾多方利益,这包括支付方、药企、医生和患者。

维护患者利益并尽可能满足患者的需求是政策制定的根本出发点。

以德国为例,生物类似药开具的全国处方数量额度是由德国法定医保(Statuary Health Insurance,GKV)和法定医保医师协会(National Association of Statutory Health Insurance Physicians,KBV)共同商定的,但这在不同地区是有差异的,因为地区协会可以自由设定更高或更低的处方数量目标。当然,为了达到处方配额目标,医生受到一定的监管以保证合规。不过,德国医生仍具有自由选择权,一切还是根据患者的具体情况,无论处方是生物药还是生物类似药都会得到报销。

因此,从欧洲来看,更快的市场准入和医保对生物类似药的激励政策是欧洲市场快速发展的主要推手。但在美国市场,一方面,专利丛林(patent thickets)和有偿支付协议(pay-for-delay agreements)阻碍了获批的生物类似药上市,另一方面,医保无法直接对医生下配额,只能通过经济上的激励来促进生物类似药的替代。

在《通胀削减法案》(允许政府直接与药企进行价格谈判)通过之前,从市场结果来看,癌症类的生物类似药替代获得了明显的进展,但其他非癌症类的几乎很少有进展,尤其是药王修美乐依旧完全垄断了市场。美国出现生物类似药替代差异的主要原因是医保在癌症治疗上建立了价值医疗的支付奖惩机制,但在其他疾病领域并没有相关的支付模型。

平价医疗法案(ACA)通过后为价值医疗的推开提供了制度基础,除了ACO(责任医疗组织)之外,美国医保也进行了多种创新支付模式,CMS在2016年推出的Oncology Care Model(OCM)是针对肿瘤治疗的一种创新支付模式。

根据CMS的定义,OCM仍然是每月实时的按项目付费,但目标是提高服务质量,是一种根据质量和费用结存的按绩效付费。OCM面向的患者是初始接受化疗6个月的治疗阶段(可以覆盖五年内多个疗程),医生的治疗方案需要以提高质量为目标进行重新设计。在2016-2022这6年,OCM每年有超过7000名医生和20万用户参加,大概占到Medicare化疗相关癌症用户量的1/4。

除了在服务的供给上更有效率和疗效,在药品使用上,患者可以接受所有癌症类型的化疗药物,这包括所有Medicare Part A和Part B的药品,也包括Part D中的低收入成本分摊补贴 (LICS) 金额以及巨灾阈值以上药品总开支 (Gross Drug Cost above the Catastrophic,GDCA) 的80%。

OCM虽然是按次数付费(FFS),但实施的是可追溯的按绩效付款(Performance-Based Payment,PBP)。PBP主要的目标是改善疗效和降低总成本,实际是根据保费支出是否低于目标价格和医疗质量是否有提高来测算。

标杆价格的制定主要根据如下四方面:

历史数据

风险调整和地理差异调整

可适用的绩效时长趋势

包括新的疗法调整

标杆价格一般都会在目标价格上进行折让,比如目标价格是3万美元,折扣是4%,标杆价格就是2.88万美元,只有低于标杆价格,医生才可以在绩效评分的基础上获得结余的一部分或全部。

不过,价值医疗是风险共担模式,医疗机构如果超支就要承担一部分成本。根据OCM的规定,一部分优质医疗机构或医生可以只参加单边风险调整,即不承担亏损,但这些机构是由CMS根据绩效来确定的,而参加双边风险调整的则有两种方法:第一,标杆价格20%的获益/止损,以及Medicare的2.75%的支付折扣。第二,16%/8%的执业收入(包括额外的化疗,如果适用),最低补偿门槛为2.5%,以及2.5%的Medicare支付折扣。

由于特药在整体癌症治疗费用中涨幅最快,最容易被削减,医生和医疗机构纷纷选择生物类似药来替代生物药,从而推动了生物类似药的市场快速发展。因此,通过OCM,CMS有效地降低了癌症治疗中生物药的费用,推动了生物类似药的销售。

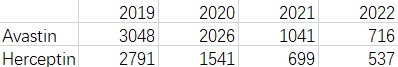

图表1:罗氏两款生物药在美国销售额(单位:百万美元)

数据来源:公司财报,Latitude Health分析

比如,2021年,安进旗下的Mvasi和Kanjinti在美国的销售额分别达到8.26亿美元和4.79亿美元,这两款生物类似药分别对应于罗氏的Avastin和Herceptin,罗氏这两款药在美国当年的营收下降了超过50%。

不过,在2019年上市时,Mvasi和Kanjinti的标价与原研相比并未有剧烈下降,都只是下降了15%。而2019年上市的辉瑞的Avastin生物类似药Zirabev标价下降了23%。但是,Zirabev和Mvasi的净价却是一样的,比Avastin的净价低12%。

虽然生物类似药在上市时的价格下降比例并不高,随着竞争的加剧,对原研的净价压力很大,导致市占率和营收不断下跌。从罗氏的单品销售额来看,生物类似药的替代性较强,虽然没有出现断崖式下降,但阶梯式降价已经很明确,Avastin在美国的销售额从2019年的30.48亿美元下降到2022年7.16亿美元,Herceptin在美国的销售额从2019年的27.91亿美元下降到2022年5.37亿美元。

不过,市场竞争对生物类似药也是双刃剑,到2022年,Mvasi在美国市场的销量只有6亿美元,营收同比下降了27%。Kanjinti在美国市场的销量为2.57亿美元,营收同比下降了46%。营收不断下降的原因也是净价的持续下跌引发的。

如果结合GLP-1的净价趋势来看,无论是竞品还是生物类似药,一旦竞争对手超过2家,整体市场的净价下行趋势就无法遏制。GLP-1拥有大用户人群,可以不断添加用户数来对冲,但癌症用药的用户数较为有限,一旦市场饱和,整体市场规模将持续收缩,所有竞争者都不得不面临单品营收持续阶梯式下降的挑战。在这样的市场环境下,拥有更多大适应症的管线是制胜关键。

因此,在缺乏直接下场干预药价的机制下,美国监管者通过借助创新医疗服务支付模式达到了推动生物类似药替代的效果。虽然这比欧洲和其他医保为主的市场要间接,但最终达到的效果却很直接,医保开支和药品真实的净价都出现了极为明显的下降。

|

|

||||