欢迎访问新医改评论 XYGPL.COM 您是第 3434625 位访问者

集采等新政对医药市场的影响空前之大,具体影响程度如何?

本文用7图对此做一分析。当然,影响之广泛之深远,远非7图所能覆盖,权且窥见一斑。

01 规模

2020年,因国采全面落地执行,叠加新冠疫情爆发致医疗机构诊疗受阻,全国终端药品销售规模首次出现下降,2020年(16437亿元)、2021年(17747亿元)均不及疫前峰值2019年的17955亿元,2022年(17936亿元)只差19亿元就已追平2019年,2023年再创历史新高,首次突破1.8万亿元(18865亿元),同比增长5.2%,是因2023年疫情“结束”,且对集采等负面因素已有所消化。

02 品种

一、腾笼换鸟

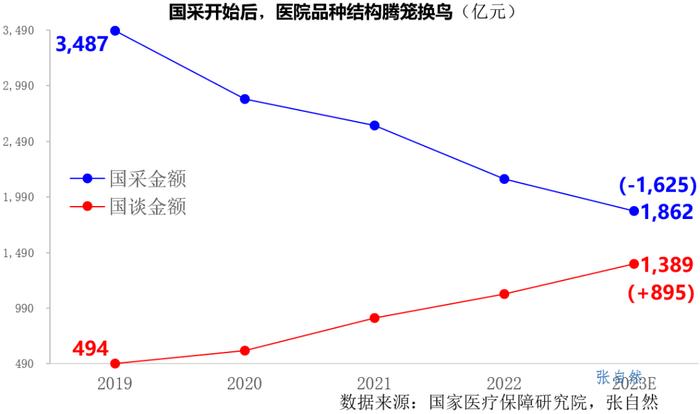

据国家医保研究院数据,2023年,国采使仿制药市场较2019年蒸发了1625亿元(由2019年3487亿元下降到2023年1862亿元),国谈使新药市场较2019年增加了895亿元(由2019年494亿元增加到2023年1389亿元),腾笼换鸟成效初显。

当然,此处仅指以过评化药为主的国采影响,且仅指医院市场,不含中药、胰岛素外的生物药和整体院外市场情况。

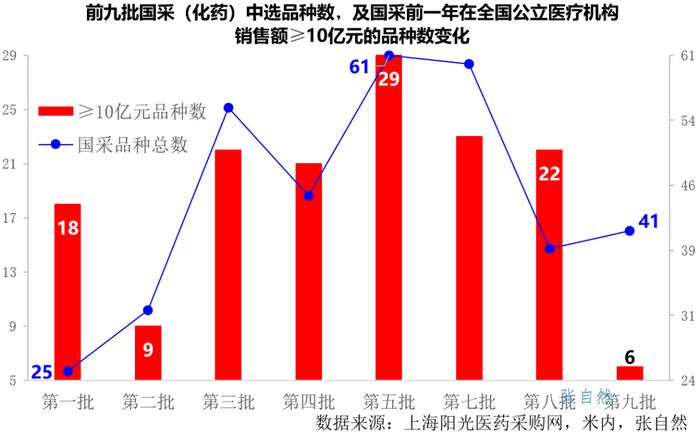

二、仿制药大品种:“枯竭”

国家集采的是竞争充分的大品种,经过九批十轮集采,竞争充分的过评仿制药大品种已所剩无几。国采中选品种中,就集采前一年在全国公立医疗机构销售额>10亿元的品种数量而言,第九批已是历次国采最少(仅6个),仅为峰值第五批(29个)的约1/5,且此前各批都有>50亿元的大品种,第九批最大品种也已不足40亿元(雷贝拉唑口服常释剂型38亿元)。

当然,上述大品种仅指竞争充分的过评化学仿制药,不含独家、竞争不充分(过评数<5+0格局)以及无参比制剂(如氯化钠注射液等)的化学仿制药大品种,更不含中药、生物药大品种。

三、新药大品种:突起

集采倒逼传统药企转型创新,融资不畅倒逼Biotech加速商业化,以及在审评审批和国谈提速、“进院最后一公里”逐步解决等全链条支持创新药的背景下,创新药大品种不断涌现。

2023年,最大的创新药(不含未披露销售额的品种)销售额已突破90亿元,即全国第一个获美国FDA批准的创新药、百济神州的百悦泽(泽布替尼)卖了93亿元,其中,大部分销售由国际市场贡献。

销售额50~90亿元的如恩必普(丁苯酞,石药)60亿元;

销售额30~50亿元的如福可维(安罗替尼,正大天晴)40亿元、百泽安(替雷利珠单抗,百济神州) 38亿元、Carvykti(西达基奥仑赛,传奇) 36亿元,异甘草酸镁(正大天晴)和阿美乐(阿美替尼,豪森)都销售了30亿元;

销售额20~30亿元的如达伯舒(信迪利单抗,信达)28.4亿元、安可达(贝伐珠单抗,齐鲁)28亿元、汉曲优(曲妥珠单抗,复宏汉霖) 26亿元、则乐(尼拉帕利,再鼎)21亿元,艾坦(阿帕替尼,恒瑞)和罗莎司他胶囊(珐博进)都卖了20亿元。

下图展示了2023年销售额>10亿元的20个新药,其中大分子8个(蓝色柱)、小分子12个(红色柱),传统药企9个、Biotech 11个。

02 渠道

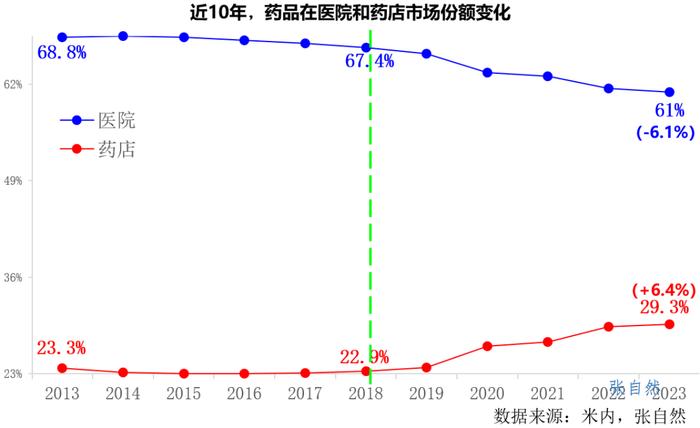

一、处方外流

医院是集采的主战场,叠加医院实行零差率、药店纳入门诊统筹以及各省医保电子处方流转平台建成等因素,促进了处方外流,由下图可见,2018年集采开启后,处方外流开始提速,药品在医院的销售额占比下降了6.1个百分点(由2018年的67.4%下降到了2023年的61.3%),在药店的占比增加了6.4个百分点(由2018年的22.9%提升到了2023年的29.3%)。

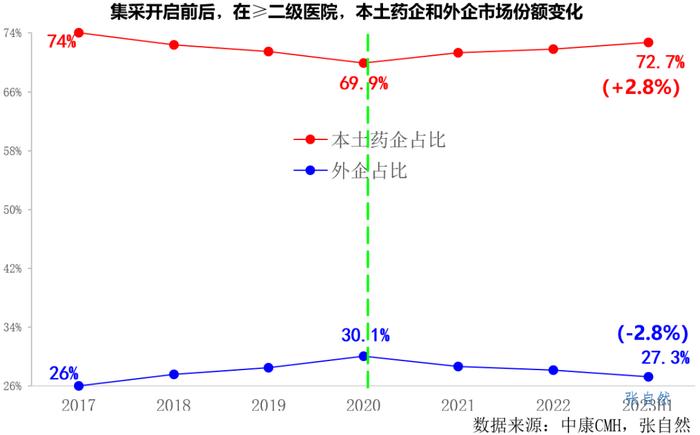

二、医院:外企份额下降

据中康CMH数据,以在≥二级医院的销售额占比为例,2015年开始的辅助用药概念等因素导致本土企业的市场份额下降,外企份额上升,辅助用药主要是本土药企的,外企较少。

2018年集采开始后,本土药企市场份额增加了2.8个百分点(由2018年的69.9%提升到了2023年的72.7%),外企的下降了2.8个百分点(由2018年的30.1%下降到了2023年的27.3%)。本土药企和外企都受到集采的影响,但外企受影响更甚,集采促进了仿制药替代和原研药专利悬崖的出现。

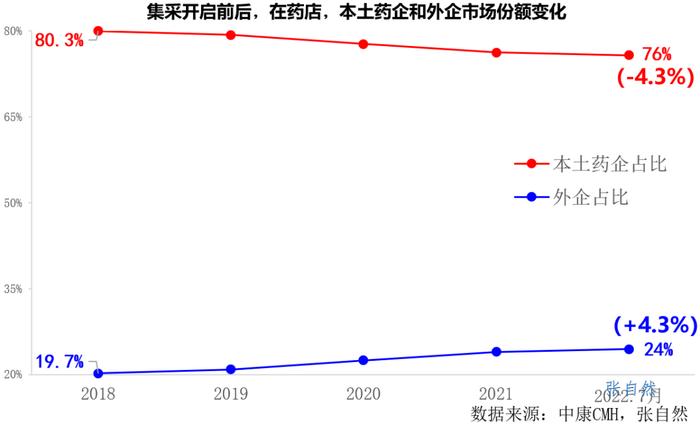

三、药店:外企份额上升

据中康CMH数据,实行集采后,就药品在药店的销售额占比而言,本土药企份额下降了4.3个百分点(由2018年的80.3%下降到了2022年7月的76%),外企的上升了4.3个百分点(由2018年的19.7%上升到了2022年7月的24%)。

部分原因是集采主要在院内进行,对院外药店波及尚小,在前期也未广泛院内外价格联动,尤其在第五批国采大量纳入注射剂之前,前四批国采的主要是适合在院外销售的口服药。所以,口服原研药凭借其长期积淀的品牌效应、完善的销售团队和政策、患者的粘性,尤其是药店与厂家利益最大化的共同诉求,而致原研药在药店仍能维持一定的销售,其销售数量在本通用名的占比甚至还可翻倍,而仿制药因多非独家,即使在集采前也没有立志创立自身品牌的长远规划。

当然,“四同”政策发布后,价格联动广泛展开,不但院外和院内联动,线上和线下也要联动。原研药在药店的“优势”受到极大挑战。

|

|

||||