欢迎访问新医改评论 XYGPL.COM 您是第 3434625 位访问者

7月16日,一份名为《国家医疗保障局办公室关于规范注射剂挂网工作的通知》医保办函〔2024〕61号的文件传出,该文件明确,今后注射液挂网、计价、采购、支付等等全部以最小制剂单位为基准,凭借规格、包装差异攫取利润的时代宣告结束。

此文于7月9日印发、7月16日传出、8月30日前落实到位,前后50天,时间紧、任务重。

此文即“四同”药品价格治理向“三同”(同通用名、同厂牌、同含量装量的注射剂)的演进,因何首选注射剂试刀?皆因注射剂规模大、潜规则多。

2023年,在全国医院的注射剂销售额为5097亿元。如包括全国所有公立医疗机构在内(除城市公立医院外,还包括县级公立医院、乡镇卫生院、城市社区卫生服务中心/站)注射剂市场规模高达6791亿元,其中,化学药注射剂占比近2/3(64.61%)、生物药注射剂超1/4(27.5%)、中药注射剂约1/13(7.89%)。

注射剂已受国采影响,再遇“三同”,注射剂正面临更大挑战。

国采对注射剂影响具体有多大呢?

01

注射剂行业

一、规模(医院):>5000亿

在疫情爆发和国采全面落地执行之前的最后一年(2019年),注射剂在全国医院的销售额达历史高峰5222亿元。

2020年,疫情爆发叠加国采落地执行,注射剂在全国医院市场规模骤降至4700亿元,蒸发523亿元,下降了10%。其中,2020年国采影响尚小,因化药注射剂一致性评价规则出台较晚(2020.5.14发布),第四批之前的国采,只有为数不多的视同过评的化药注射剂参与国采,第一批3个,第二批仅1个,第二批国采到2020年下半年才开始落地执行。2021年,注射剂规模靠惯性还增长了10%。

2022年,注射剂在医院销售额再次大幅下降(-5%),是因多批由大量化药注射剂参与的国采于2022年及之前已落地执行,如第四批(8个注射剂)于2021.5.1执行、第五批(30个注射剂)于2021.10月执行、第六批(16个胰岛素注射剂)于2022.5月执行。

2023年,注射剂市场规模同比又增长了5%,恢复到5000亿元以上(5097亿元)。是因大量注射剂新药获批上市和通过国谈纳入医保对国采负面影响有所对冲、以及2023年疫情结束。

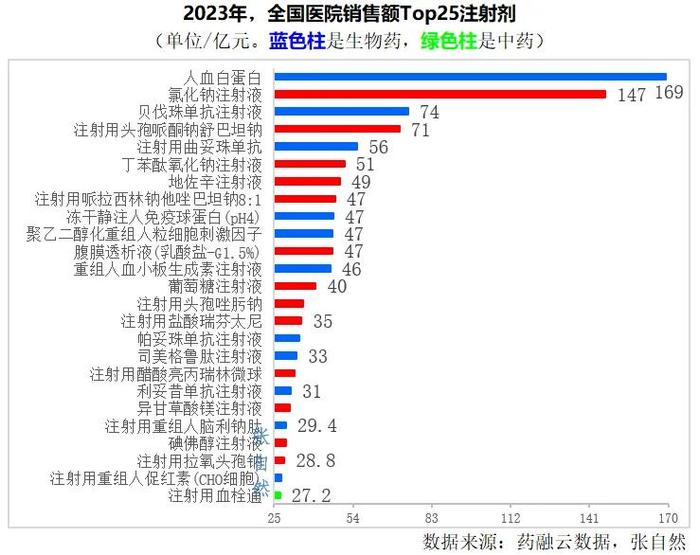

二、Top25注射剂:人血白蛋白最大

2023年,在全国医院市场,Top25注射剂销售额都在27亿元以上,含进口药11个(40%),中药1个(注射用血栓通)。

其中,销售额最大的是人血白蛋白。

>100亿元的有2个,即人血白蛋白(169亿元)、氯化钠注射液(147亿元);

50~100亿元的有4个,即贝伐珠单抗注射液(74亿元)、注射用头孢哌酮钠舒巴坦钠(71亿元)、注射用曲妥珠单抗(56亿元)、丁苯酞氧化钠注射液(51亿元);

40~50亿元的有7个,即地佐辛注射液(49亿元)、注射用哌拉西林钠他唑巴坦钠(8:1)(47.4亿元)、冻干静注人免疫球蛋白(pH4)(46.8亿元)、聚乙二醇化重组人粒细胞刺激因子(46.5亿元)、腹膜透析液(乳酸盐-G1.5%)(46.5亿元)、重组人血小板生成素注射液(45.7亿元)、葡萄糖注射液(40亿元);

唯一跻身Top25的中药是注射用血栓通,位居最末位,2023年在医院市场卖了27.2亿元。

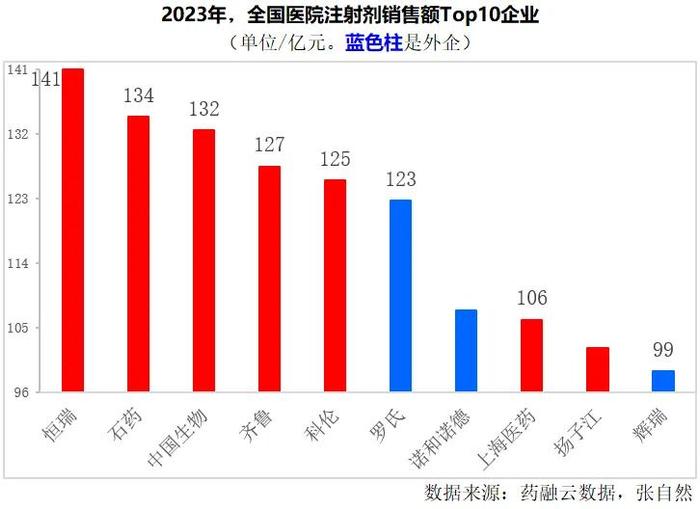

三、Top10企业:恒瑞第一

2023年,在全国医院市场,注射剂Top10药企销售额几乎都过百亿,含外企3家(罗氏、诺和诺德、辉瑞),本土药企7家。

其中,注射剂销售额最大的是恒瑞。

>130亿元的有3家,即恒瑞(141亿元)、石药(134亿元)、中国生物制药(132亿元);

120~130亿元的有3家,即齐鲁(127亿元)、科伦(125亿元)、罗氏(123亿元);

100~120亿元的有3家,即诺和诺德(107亿元)、上海医药(106亿元)、扬子江(102亿元)。

在中国市场,曾雄踞外企榜首10年之久的辉瑞卖了99亿元。

02

前九批国采:138个

前九批国采,共有374个品种中选,含注射剂138个,占了近四成(37%),其中,化药注射剂122个、生物药(胰岛素)注射剂16个。

第四批是化药注射剂参与国采的分水岭,第四批国采于化药注射剂一致性评价规则出台(2020.5.14)8个月后(2021.1.15)发布公告,第四批国采开始有较多(8个)化药注射剂集中过评并参与国采,比前三批纳入的注射剂总和(个数)还多,第五批开始,注射剂成为国采的主导剂型,注射剂中标品种少则21个(第九批)、多则30个(第五批),第七、八批都有28个,占本批国采中标品种总数的比重小则47%(第七批)、大则100%(第六批)。

03

第十批国采:56个

截至2024年6月12日,过评+原研≥5家企业(第八、九批国采入选条件)且尚未国采的化药注射剂共有56个。

下文销售额特指在全国公立医疗机构的数据。

一、>10亿化药注射剂:盐酸多柔比星脂质体最大

在这56个注射剂中,2023年全国公立医疗机构销售额>10亿元的有13个,含抗感染药6个、心脑血管药3个。

其中,销售额最大的是盐酸多柔比星脂质体注射液。

>30亿元的有3个,即盐酸多柔比星脂质体注射液(抗肿瘤和免疫调节剂,38+亿元)、注射用亚胺培南西司他丁钠(抗感染,31+亿元)、碘佛醇注射液(血管造影剂,30+亿元);

20~30亿元的有4个,即3个抗感染的注射用拉氧头孢钠(29+亿元)、注射用盐酸万古霉素(23+亿元)、注射用哌拉西林钠(21+亿元),和1个心脑血管药重酒石酸去甲肾上腺素注射液(22+亿元);

10~20亿元的有6个,即2个抗感染的注射用氨苄西林钠(12+亿元)、注射用头孢他啶阿维巴坦钠(4:1)(10+亿元),2个心脑血管药重酒石酸间羟胺注射液(15+亿元)、盐酸艾司洛尔注射液(10+亿元),1个消化药注射用盐酸罗沙替丁醋酸酯(11+亿元),和1个血液和造血系统药物达肝素钠注射液(11+亿元)。

二、>10个化药注射剂企业:齐鲁最多

在这56个化药注射剂中,≥10个注射剂的企业有6家。

齐鲁、科伦最多,都有14个;其中,齐鲁涉及4个超10亿的产品,如盐酸多柔比星脂质体注射液、注射用哌拉西林钠、盐酸艾司洛尔注射液、注射用头孢他啶阿维巴坦钠(4:1)。科伦涉及的3个超10亿产品均为抗感染药,如注射用哌拉西林钠、注射用氨苄西林钠、注射用头孢他啶阿维巴坦钠(4:1)。

倍特药业13个,扬子江和石家庄四药都有11个。

石药控股有10个化药注射剂。

作为最大剂型的注射剂,随着集采扩围叠加价格治理,其市场将被重塑。

注射剂价格治理已至,其他剂型还会远吗?

|

|

||||