欢迎访问新医改评论 XYGPL.COM 您是第 3566689 位访问者

第十一批集采的平均价格降幅将呈现“稳中有降,趋于理性”的总体态势。预计总体平均降幅将落在45%至55%的区间内,略低于历次集采的平均水平,但竞争异常激烈的“红海”品种降幅仍可能突破60%。此预测主要基于两大核心变量的博弈:一方面,空前激烈的市场竞争(平均每品种15家企业参与)构成了价格下降的主要驱动力;另一方面,首次明确提出的“反内卷”原则及一系列旨在稳定临床、保障质量的规则优化,如价差控制“锚点”的调整和企业资质门槛的提高,将为价格降幅提供显著的“缓冲垫”,有效遏制非理性的极端低价竞争。

1、历史之鉴:第十批集采的“降价风暴”

第十批国家药品集采以平均70%降幅震惊行业,多款药品价格腰斩再腰斩:

• 间苯三酚注射液报价跌破0.3元/支,降幅超95%;

• 62个品种总市场规模缩水80%,仿制药利润空间几近归零。

根源在于规则突变:取消“降幅≥50%保中标”机制,仅保留“1.8倍价差熔断”,企业陷入“不低价就出局”的恐慌性报价。这场“没有底线的价格战”虽短期降低药价,却埋下质量隐患与供应风险的伏笔。

2、规则巨变:第十一批的“反内卷”三重防线缓冲降价压力

第十一批集采的规则设计,首次将“反内卷”明确写入指导原则这标志着集采政策正从单纯追求“降价”向“价值采购”和“可持续供应”的更高目标演进。

防线1:价差锚点脱离“最低价陷阱”

• 新规不再以最低报价为基准计算价差,改用最低价与均价50%取高作为锚点;

• 增设低价声明机制:报价最低企业需自证成本合理性,从源头遏制“自杀式报价”。

案例:某肿瘤药若最低报价1.0元,次低价1.5元,旧规则要求其他企业报价≤1.8元(1.0×1.8);新规则则要求≤2.7元(1.5×1.8),为合理报价留出空间。

防线2:品牌报量构筑“临床防火墙”

• 医疗机构77%的报量精确至厂牌,原研药即使未报最低价,仍可锁定需求;

• 复活机制扩容:未入围的主流厂家可通过二次降价复活,避免优质企业意外出局。

影响:奥拉帕利等专利到期原研药,因临床品牌依赖度高,预计降幅仅55%-65%,而非第十批的80%。

防线3:质量门槛筛除“投机玩家”

• 强制要求企业具备2年以上生产经验+无重大质量缺陷;

• 原料药溯源、GMP飞检等监管升级,淘汰30%低质产能。

→ 规则从“唯低价”转向“质量-供应-价格”三角平衡。

综合研判:驱动力与缓冲力的博弈

• 降价驱动力(竞争压力) :空前激烈的企业参与度是主要下行力量,试图将降幅推向历史高位(接近59%)。

• 降幅缓冲力(规则修正) :“反内卷”原则、优化的“锚点”机制、质量门槛等新规则,共同构成了一个强大的上行托举力量,旨在抑制非理性竞争,将降幅拉回到一个更可持续的水平。

综合判断,缓冲力的作用将略强于过往批次,能够有效对冲一部分由极端竞争带来的降价压力。因此,第十一批集采的平均降幅大概率会落在历史区间的中下沿。

3、总体报量情况概述:竞争格局空前激烈与结构分化

第十一批集采共涉及55个品种相关企业多达480家提交了申报资料 。这一参与规模预示着市场竞争的广度。虽然具体的各品种报量体积数据尚未由官方渠道公开发布,但全国4.6万家医疗机构的广泛参与,确保了本次集采“以量换价”的基础依然坚实。采购量的确定性是企业愿意大幅降价的根本前提。

1. 竞争烈度空前:平均每个品种的潜在竞争者高达15家,部分热门品种(如某些注射剂)的申报企业数量甚至超过40家,最多达到45家 。根据以往经验,当符合条件的企业数量超过5-7家时,市场便会进入“红海”竞争状态,价格降幅通常会非常显著。此次集采的大部分品种,其竞争激烈程度远超此阈值,这是驱动价格深度下探的最强劲动力。

2. 竞争的结构性分化:虽然整体竞争激烈,但不同品种间存在差异。

4、总体降幅预测:理性区间如何分布?

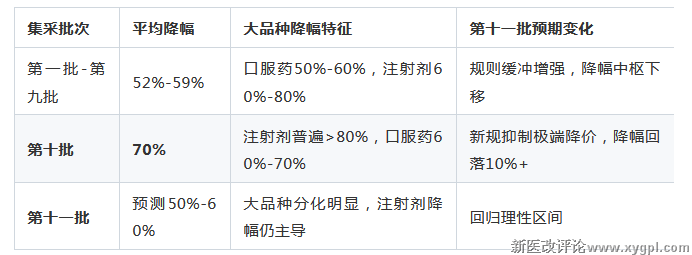

历史数据对比:新规将显著收窄降幅

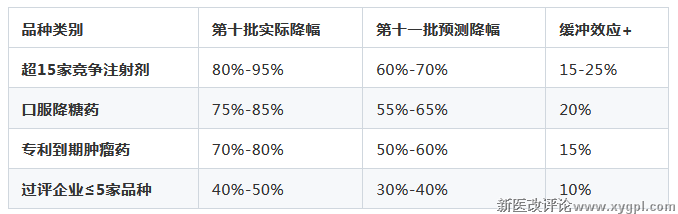

第十一批VS第十批集采核心品种降幅对比

关键结论:第十一批集采总体降幅收窄

1. 总体降幅收窄:预计平均降幅45%-55%,较第十批下降15%-25%;

2. 极端降价消失:降幅>80%的品种比例从第十批的50%骤降至<10% ;

3. 剂型差异显著:注射剂因渠道刚性,降幅仍高于口服剂5-15个百分点。

五、品类特性与竞争格局决定降幅分化

1.抗肿瘤药(奥拉帕利等):55%-65%降幅

2. SGLT2降糖药(达格列净等):60%-70%降幅

3.心血管药(贝尼地平注射剂):50%-60%降幅

4.抗感染药(奥司他韦):45%-55%降幅

6、企业博弈:从“拼价格”到“拼综合实力”

第十批集采因取消“降幅≥50%”门槛,企业失去价格底线参照,在“1.8倍熔断”规则下,为规避淘汰被迫报超低价。而第十一批将价差锚点调整为次低价而非最低价,并设置低价声明机制,要求极端报价企业证明成本合理性。此举显著提高非理性报价的合规风险,迫使企业回归成本核算。

第十批集采因MAH(药品上市许可持有人)制度宽松,部分无自有产能企业以“贴牌”形式参与,其低质量成本结构催生超低价。第十一批要求企业具备2年以上生产经验且无重大质量缺陷,直接筛除30%的投机型参与者(行业调研数据)。

仿制药企业:成本控制定生死

• 某头部药企透露:报价前需完成三道测算——原料自给率、产能利用率、现金流安全线;

• 成本优势企业(如原料制剂一体化)可承受60%降幅,其余企业跟价即亏损。

原研药企:借品牌报量“软着陆”

• AZ等外资企业策略转向: 放弃最低价,瞄准“品牌报量份额” ;

• 达格列净等品种中,原研药报价可比仿制药高30%仍中标。

创新药企:迎来政策红利期

• 第十一批排除创新药参与集采,与仿制药形成“双轨制”;

• 资本市场已反应:2025年创新药ETF涨幅超仿制药板块20%。

7、深层变革:医药生态链重构进行时

产业端

• 仿制药进入“微利时代”,头部企业靠产能整合与供应链优化生存;

• 300余家中小药企转向CMO代工或专科药开发。

医疗端

• 医疗机构获更大品种选择权,报量误差将纳入绩效考核;

• 零售药店与医院“同药同价”,加速处方外流。

患者端

• 药品可及性提升:2025年村卫生室集采药品种类翻倍;

• 质量透明度升级:中选药全部强制印制追溯码。

结语:集采进入“理性纪元”

→ 类比第十批:抗肿瘤药平均降幅70%,但本次规则缓冲下预计降幅收窄。

→ 特殊风险:若出现≥15家申报,可能触发"复活机制"下的二次降价。

第十一批国采的规则优化,标志着中国医药市场从野蛮降价转向精细治理。当政策天平开始平衡“患者可及性、临床合理性与产业可持续性”,医药行业终将走出阵痛,迎来以创新与质量为核心的价值回归。

|

|

||||

相关文章